Hộ kinh doanh có cần kê khai thuế không? Thời hạn nộp tờ khai thuế và nộp thuế của hộ kinh doanh là khi nào? Hãy cùng MISA eSign tìm hiểu nhé!

Hộ kinh doanh ( HKD ) thành viên là một trong những mô hình kinh tế tài chính phổ cập nhất tại Nước Ta. Tới năm 2021, số lượng HKD đạt đến số lượng 5 triệu, gấp 5 lần số lượng doanh nghiệp đang hoạt động giải trí, góp phần vào 30 % GDP của Nước Ta

1. Kê khai thuế của Hộ Kinh doanh, cá nhân kinh doanh

1.1 Căn cứ pháp lý về việc kê khai thuế hộ kinh doanh cá thể

- Nghị định 126/2020/NĐ-CP ban hành ngày 19 tháng 10 năm 2020

- Thông tư 40/2021/TT-BTC ban hành ngày 01 tháng 06 năm 2021

- Thông tư 88/2021/TT-BTC ban hành ngày 11 tháng 10 năm 2021

1.2 Kê khai thuế hộ kinh doanh cá thể là gì?

Hộ kinh doanh cá thể có phải kê khai thuế không?

Hộ kinh doanh cá thể có phải khai thuế. Kê khai thuế hộ kinh doanh thành viên là việc hộ kinh doanh, cá nhân kinh doanh chuẩn bị sẵn sàng tài liệu, hồ sơ tương quan đến nghĩa vụ và trách nhiệm thuế theo những mẫu tờ kê khai pháp luật và thực thi nộp cho cơ quan thuế .

Nếu quá trình kê khai hợp lệ và được chấp thuận đồng ý bởi Cơ quan thuế, NNT dữ thế chủ động nộp đúng số thuế đã kê khai trước đó, theo luật Quản lý thuế. Lưu ý, thường thời hạn kê khai thuế cũng là thời hạn nộp thuế. Cần kê khai minh bạch, trung thực, đúng chuẩn số liệu .

1.3 Phương pháp kê khai thuế Hộ kinh doanh cá thể

Theo Thông tư 40/2021 / TT-BTC, có 3 giải pháp kê khai thuế hộ kinh doanh thành viên, đơn cử :

a. Phương pháp kê khai

Căn cứ khoản 3, điều 3 Thông tư 40/2021 / TT-BTC, có pháp luật :

Phương pháp kê khai ” là chiêu thức khai thuế, tính thuế theo tỷ suất trên lệch giá trong thực tiễn phát sinh theo kỳ tháng hoặc quý. ”

b. Phương pháp khai thuế theo từng lần phát sinh

Căn cứ khoản 5, điều 3 Thông tư 40/2021 / TT-BTC, , có pháp luật :

Phương pháp khai thuế theo từng lần phát sinh ” là chiêu thức khai thuế, tính thuế theo tỷ suất trên lệch giá thực tiễn từng lần phát sinh. ”

c. Phương pháp khoán

Điều 3 Thông tư 40/2021 / TT-BTC, có lao lý :

Phương pháp khoán ” là chiêu thức tính thuế theo tỷ suất trên lệch giá khoán do cơ quan thuế xác lập để tính mức thuế khoán theo lao lý tại Điều 51 Luật Quản lý thuế ”

Kết Luận:

| Phương pháp kê khai thuế HKD |

Thời gian kê khai |

| Phương pháp kê khai |

- Kê khai theo tháng/quý định kỳ

|

| Phương pháp khoán |

- Không cần kê khai định kỳ

- Phải đóng thuế khoán hằng năm

- Kê khai thuế theo từng lần phát sinh khi có nhu cầu mua hoá đơn

|

| Nộp theo từng lần phát sinh |

- Không cần kê khai định kỳ

- Không cần nộp thuế khoán hằng năm

- Kê khai khi mua hoá đơn tại chi cục thuế trực thuộc

|

1.4 Chọn cách thức kê khai thuế cho hộ kinh doanh?

| Tính chất HKD |

Phương pháp kê khai |

| Tổng doanh thu năm trước trên 50 tỷ |

Kê khai thuế theo tháng |

| Tổng doanh thu năm trước từ dưới 50 tỷ |

Kê khai thuế theo quý |

| HKD mới thành lập |

kê khai thuế theo quý |

1.5 Hộ kinh doanh cá thể cần nộp những loại thuế nào?

Theo lao lý, có 3 loại thuế chính mà hộ kinh doanh mái ấm gia đình cần nộp gồm :

- Lệ phí môn bài;

- Thuế giá trị gia tăng (GTGT);

- Thuế thu nhập cá nhân (TNCN).

Ngoài ra, hoàn toàn có thể kể đến một số ít loại thuế HKD hoàn toàn có thể chịu nghĩa vụ và trách nhiệm thuế như : thuế bảo vệ thiên nhiên và môi trường, thuế tài nguyên …

2. Cách nộp lệ phí môn bài hộ kinh doanh

2.1 Mức thu thuế môn bài hộ kinh doanh

+ Doanh thu trên 500 triệu đồng / năm : một triệu đồng / năm .

+ Doanh thu từ trên 300 đến 500 triệu đồng / năm : 500.000 đồng / năm .

+ Doanh thu trên 100 đến 300 triệu đồng / năm : 300.000 đồng / năm .

– HKD ( hộ khoán, kê khai, cá nhân cho thuê gia tài ) không cần nộp hồ sơ khai thuế môn bài, CQT dựa theo hồ sơ khai thuế, tài liệu thuế để xác lập tổng doanh thu năm 2021, lấy đó làm địa thế căn cứ xác lập số tiền LPMB cần nộp cho năm 2022, CQT triển khai thông tin cho người nộp thuế ngoại trừ :

+ Cá nhân cho thuê gia tài lệch giá, LPMB năm 2022 cần nộp là tổng doanh thu từ hợp đồng cho thuê gia tài năm 2022 ;

+ HKD giải thể, tạm ngừng hoạt động giải trí kinh doanh rồi tái kinh doanh, khó xác đinh lệch giá năm 2021, mức LPMB xác lập trên mức lệch giá theo cơ sở kinh doanh khác cùng địa phận, quy mô, ngành nghề, thông tin từ CQT .

2.2 Thời hạn nộp thuế môn bài Hộ kinh doanh

- Với hộ kinh doanh thông thường thì hạn nộp thuế môn bài vào ngày 30/1/2022, thời hạn CQT gửi thông báo là ngày 20/1/2022;

- Hộ mới kinh doanh trong 6 tháng đầu năm thì hạn cuối nộp thuế môn bài là 30/07/2022;

- Hộ mới kinh doanh trong 6 tháng cuối năm thì hạn cuối nộp thuế môn bài là 30/07/2022 hoặc chậm nhất là 20/01/2023; Hạn cuối CQT gửi thông báo nộp thuế môn bài cho HKD này là ngày 20 của tháng tiếp theo tháng bắt đầu hoạt động Kinh doanh.

3. Hướng dẫn khai nộp thuế đối với hộ khoán mới nhất 2022

3.1 Khai thuế khoán của Hộ kinh doanh

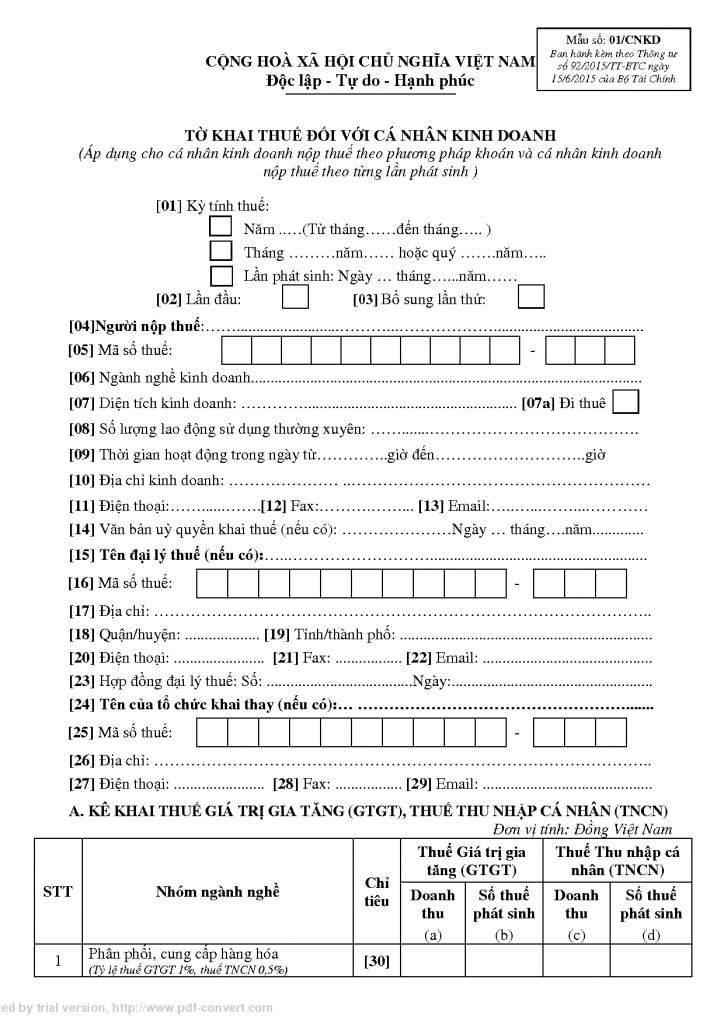

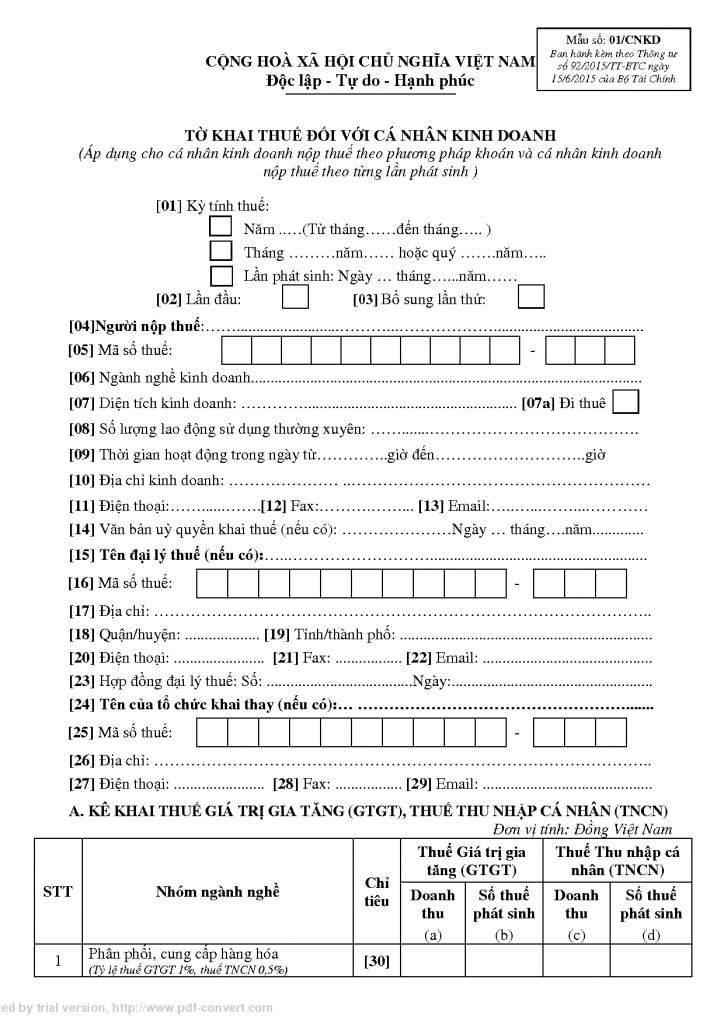

– Hộ khoán khai thuế khoán 01 lần / năm theo tờ khai mẫu 01 / CNKD ( Thông tư số 40/2021 / TT-BTC ), đơn cử :

- Ngành nghề kinh doanh khai theo danh mục ngành nghề cấp 4 tại Hệ thống ngành kinh tế Việt Nam

- Hộ khoán muốn sử dụng hoá đơn trong giao dịch với khách hàng cần đề nghị CQT cấp theo từng lần phát sinh; Phải lưu trữ và xuất trình cho cơ quan thuế các hoá đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hoá, dịch vụ hợp pháp khi đề nghị cấp hoá đơn theo từng lần phát sinh.

- Hộ khoán kinh doanh tại chợ biên giới, cửa khẩu, trong khu vực kinh tế cửa khẩu thuộc lãnh thổ Việt Nam phải lưu trữ hoá đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hoá hợp pháp và xuất trình khi cơ quan thẩm quyền yêu cầu.

- Hộ khoán sử dụng hóa đơn do CQT cấp theo từng lần phát sinh thì doanh thu cũng như mức thuế khoán được xác định từ đầu năm không gồm doanh thu và thuế do sử dụng hóa đơn.

3.2 Nộp hồ sơ khai thuế khoán hộ kinh doanh

– Hộ khoán thường nộp Tờ khai thuế không thay đổi đầu năm theo Mẫu 01 / CNKD đến Tổ công tác làm việc đảm nhiệm tờ khai thuế thường trực Ủy Ban Nhân Dân xã, phường, thị xã hạn cuối là ngày 15/12/2021 .

– Hộ khoán mới kinh doanh, tái kinh doanh sau tạm ngừng kinh doanh, Hộ kê khai chuyển sang hộ khoán hoặc ngược lại, đổi khác ngành nghề, quy mô kinh doanh trong năm, cần nộp tờ khai thuế mẫu 01 / CNKD đến cơ quan thường trực hạn cuối vào ngày thứ 10 từ ngày khởi đầu kinh doanh / đổi khác chiêu thức tính thuế / biến hóa ngành nghề / quy mô KD …

– Hồ sơ khai thuế của hộ khoán cấp hóa đơn theo từng lần phát sinh gồm :

+ 01 Tờ khai thuế của HKD mẫu số 01 / CNKD ( Thông tư 40/2021 / TT-BTC ) ;

+ 01 Bản sao hợp đồng cung ứng sản phẩm & hàng hóa, dịch vụ cùng ngành nghề với hoạt động giải trí kinh doanh của hộ khoán ;

+ 01 Bản sao biên bản nghiệm thu sát hoạch, thanh lý hợp đồng ;

+ 01 Bản sao tài liệu dẫn chứng nguồn gốc sản phẩm & hàng hóa, dịch vụ :

- Bảng kê thu mua hàng nông sản trong nước;

- Bảng kê hàng hóa mua bán, trao đổi khu vực biên giới nếu là hàng nhập khẩu;

- Hóa đơn người bán với hàng hóa nhập khẩu mua của tổ chức, cá nhân kinh doanh nội địa;

- Tài liệu liên quan xác định là hàng hoá tự sản xuất, kinh doanh;

3.3 Hộ kinh doanh nộp thuế khoán như thế nào?

– Hộ khoán hoàn toàn có thể nộp tiền thuế vào ngân sách nhà nước hoặc trải qua tổ chức triển khai uỷ nhiệm thu khi có thông tin nộp tiền từ CQT .

– Thông báo nộp tiền của CQT thường được gửi chậm nhất vào ngày 20/01/2022 với hộ khoán không thay đổi từ đầu năm, hoặc vào ngày 20 hàng tháng cho những hộ kinh doanh mới xây dựng / hộ có dịch chuyển trong năm, đơn cử :

- Hộ ổn định sẽ nhận thông báo nộp tiền kèm Bảng công khai danh sách hộ khoán trong địa bàn/ngành nghề của Cơ quan thuế;

- Nếu CQT đã công khai danh sách hộ khoán trên Cổng thông tin điện tử thì không cần gửi đến hộ khoán nữa, Hộ sẽ tự tra cứu, đối chiếu, phản hồi với dữ liệu trên mạng.

3.4 Thời hạn nộp thuế của hộ khoán là bao giờ?

Thời hạn nộp thuế của hộ khoán thường vào ngày sau cuối của tháng, tuy nhiên :

- Hộ khoán mới kinh doanh/có biến động trong năm thì hạn cuối vào ngày cuối cùng thuộc tháng tiếp đó.

- Hộ khoán yêu cầu cấp hoá đơn của CQT theo từng lần phát sinh thì hạn nộp thuế khớp với hạn khai thuế đối với doanh thu trên hóa đơn.

– Sau khi triển khai nộp thuế vào NSNN, hộ khoán nhận được giấy nộp tiền được xác nhận của ngân hàng nhà nước thương mại / kho bạc nhà nước như vật chứng về việc đã triển khai xong nghĩa vụ và trách nhiệm thuế của hộ khoán. Nếu hộ khoán nộp thuế qua tổ chức triển khai uỷ nhiệm thì sẽ nhận được sách vở thu thuế từ tổ chức triển khai đó .

Hộ khoán nộp thuế qua đâu?

Hộ khoán nộp thuế qua mạng trên ứng dụng eTax Mobile, thuế điện tử được nộp khi link thông tin tài khoản với ứng dụng thanh toán giao dịch của ngân hàng nhà nước người nộp thuế có thông tin tài khoản .

3.4 Công khai thông tin hộ khoán

– CQT thực thi công khai thông tin hộ khoán lần đầu từ ngày 20/12/2021 đến ngày 31/12/2021 ; lần 02 có thời hạn từ 30/01/2022 đến hết năm. Thông tin công khai minh bạch hộ khoán gồm có :

- Danh sách hộ khoán không cần nộp thuế;

- Danh sách hộ khoán cần nộp thuế.

Công khai thông tin hộ khoán ở đâu?

+ Tài liệu công khai được niêm yết tại bộ phận một cửa của CCT/CCTKV; UBND quận, huyện; tại cửa, cổng hoặc địa điểm thuận lợi cho việc tiếp cận thông tin, địa điểm thích hợp của trụ sở UBND xã, phường, thị trấn; trụ sở Đội thuế; Ban quản lý chợ.

+ Tài liệu công khai minh bạch được gửi đến Hội đồng nhân dân hoặc Mặt trận tổ quốc Q., huyện, xã, phường, thị xã .

+ Công khai thông tin hộ khoán theo từng địa phận trên Trang Thông tin điện tử của ngành thuế .

+ Hộ khoán tra cứu thông tin công khai minh bạch trên ứng dụng eTax Mobile / địa chỉ website http://gdt.gov.vn .

3.5 Xử lý ý kiến phản hồi của hộ khoán

Hộ khoán có quan điểm phản hồi hoặc vướng mắc hoàn toàn có thể liên hệ với cơ quan thuế để theo những cách sau :

– Liên hệ trực tiếp với Đội thuế LXP ;

– Liên hệ trực tiếp với Bộ phận “ Một cửa ” của CCT ;

– Liên hệ bằng SĐT của Bộ phận tương hỗ NNT của CCT được công khai minh bạch tại Bộ phận “ Một cửa ” của CCT ;

– Gửi văn bản đến CQT những cấp ;

– Gửi quan điểm theo hòm thư điện tử của CCT được niêm yết công khai minh bạch tại Bộ phận “ Một cửa ” của CCT ;

– CQT cần phản hồi vướng mắc của NNT trong vòng 02 ngày thao tác từ khi nhận được quan điểm phản hồi .

3.6 Lưu ý về Hộ khoán ngừng hoặc tạm ngừng kinh doanh

– Hộ khoán nếu ngừng / tạm ngừng kinh doanh cần triển khai thông tin đến CQT trong vòng tối đa 01 ngày thao tác trước khi ngừng hoặc tạm ngừng kinh doanh

– Trường hợp hộ khoán ngừng / tạm ngừng kinh doanh do nhu yếu của cơ quan nhà nước có thẩm quyền thì không cần gửi thông tin đến CQT ;

– CQT dựa theo thời hạn HKD ngừng hoặc tạm dừng KD theo thông tin từ NNT hoặc từ Cơ quan nhà nước nhu yếu để xác lập số thuế khoán cần nộp theo lao lý .

4. Hướng dẫn khai nộp thuế đối với hộ kê khai mới nhất 2022

4.1 Khai thuế với hộ kê khai

– HKD kê khai thuế gồm có những đối tượng người tiêu dùng sau :

- HKD quy mô lớn;

- HKD chưa đủ tiêu chí quy mô lớn nhưng lựa chọn nộp thuế theo phương pháp kê khai.

Tiêu chí để xác lập quy mô lớn của HKD gồm có những yếu tố về lệch giá hoặc lao động sử dụng, đơn cử :

- Trong lĩnh vực nông nghiệp, lâm nghiệp, thủy sản, công nghiệp, xây dựng có số lao động tham gia BHXH/năm từ trên 10 người hoặc tổng doanh thu của năm liền kề trước đó từ trên 3 tỷ đồng;

- Trong lĩnh vực thương mại, dịch vụ có số lao động tham gia BHXH bình quân năm từ 10 người trở lên hoặc tổng doanh thu của năm trước liền kề từ trên 10 tỷ đồng.

– Hộ kê khai phải thực thi chính sách kế toán, hóa đơn, chứng từ theo thông tư 88/2021 / TT-BTC ngày 11/10/2021 của Bộ Tài chính từ ngày 01/01/2022. Nếu Hộ ở trong nghành nghề dịch vụ, ngành nghề có địa thế căn cứ xác lập được lệch giá kinh doanh theo xác nhận của cơ quan chức năng thì không cần thực thi chính sách kế toán .

– Hộ kê khai thực thi khai thuế theo tháng / quý theo pháp luật .

4.2 Hồ sơ khai thuế của hộ kê khai

Hồ sơ khai thuế đối với hộ kê khai gồm có :

- Tờ khai thuế mẫu số 01/CNKD Thông tư 40/2021/TT-BTC;

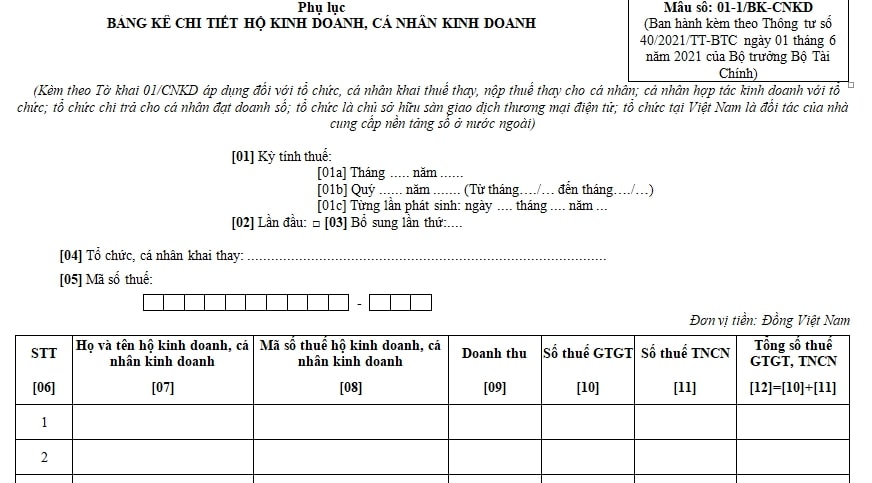

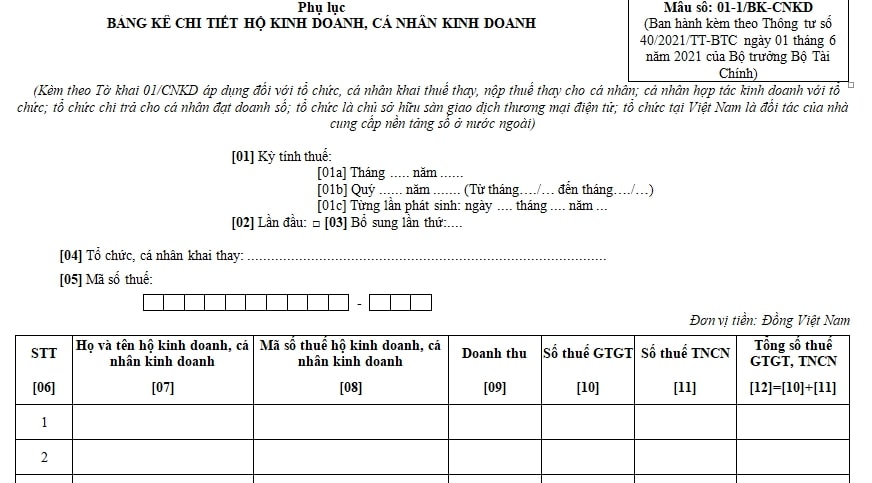

- Phụ lục Bảng kê hoạt động kinh doanh trong kỳ mẫu số 01-2/BK-HĐKD theo Thông tư 40/2021/TT-BTC;

- Trường hợp hộ kê khai nếu có căn cứ xác định được doanh thu theo xác nhận của cơ quan chức năng thì không phải nộp Phụ lục Bảng kê mẫu số 01-2/BK-HĐKD.

4.3 Hộ kê khai nộp hồ sơ khai thuế ở đâu?

Hộ kê khai nộp hồ sơ khai thuế tại CCT quản trị trực tiếp của hộ kê khai khi hoạt động giải trí kinh doanh, sản xuất .

4.4 Thời hạn nộp hồ sơ khai thuế

Thời hạn nộp hồ sơ khai thuế của hộ kê khai là?

- Thời hạn nộp hồ sơ khai thuế của hộ kê khai theo tháng hạn cuối là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

- Thời hạn nộp hồ sơ khai thuế của hộ kê khai theo quý với hạn cuối là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế.

Thời hạn nộp thuế của hộ kê khai là?

- Hộ kê khai cần nộp thuế chậm nhất là ngày cuối của hạn nộp hồ sơ khai thuế. Nếu cần khai bổ sung thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế kỳ tính thuế có sai sót.

4.5 Một số lưu ý

Với Hộ kê khai tạm ngừng kinh doanh

- Nếu hộ kê khai tạm ngừng kinh doanh, cần thông báo cho CQT trực thuộc với hạn cuối là 01 ngày làm việc trước khi tạm ngừng kinh doanh, HKD không cần nộp hồ sơ khai thuế, trừ khi hộ kê khai tạm ngừng kinh doanh không tròn tháng/quý nếu khai thuế theo tháng/quý.

Với Hộ kê khai đã chuyển đổi từ hộ khoán trong năm

- Hộ khoán đã chuyển đổi sang hộ kê khai, thì trước đó hộ khoán cần khai điều chỉnh, bổ sung theo tờ khai thuế khoán 01/CNKD. CQT theo đó điều chỉnh giảm thuế khoán cho thời gian chuyển đổi. Thời gian hộ khoán nộp tờ khai điều chỉnh hạn cuối là ngày thứ 10 từ ngày bắt đầu chuyển đổi phương pháp tính thuế.

5. Hướng dẫn sử dụng hóa đơn đối với Hộ kinh doanh cá thể

– HKD sử dụng hoá đơn, trừ trường hợp sử dụng hoá đơn theo từng lần phát sinh, cần thực thi chính sách kế toán và triển khai xong nghĩa vụ và trách nhiệm nộp thuế theo chiêu thức kê khai từ ngày 01/01/2022. HKD sử dụng hoá đơn điện tử cần liên hệ với CQT thường trực để được hướng dẫn theo lộ trình ;

– Hộ khoán, hộ nộp thuế theo từng lần phát sinh có nhu yếu sử dụng hoá đơn cho người mua cần đề xuất CQT cấp theo từng lần phát sinh, tuỳ theo lộ tình của CQT, hoá đơn sẽ ở dạng hoá đơn giấy hoặc hoá đơn điện tử ;

– HKD để sử dụng hoá đơn điện tử ( trừ hộ khoán, hộ từng lần phát sinh ), cần có email, chữ ký số ( trải qua tổ chức triển khai cung ứng dịch vụ xác nhận ) và máy tính có liên kết internet / thiết bị di động có setup ứng dụng hoá đơn điện tử .

Xem thêm : MISA được cấp phép cung ứng dịch vụ chữ ký số từ xa – Không cần USB Token

– HĐĐT của HKD được thực thi trải qua tổ chức triển khai phân phối dịch vụ hoá đơn điện tử ( do Tổng Cục thuế xác nhận, công khai thông tin trên cổng thông tin điện tử ) ; hoặc trực tiếp trên Cổng thông tin điện tử của TCT ( với HKD khai thuế theo từng lần phát sinh / HKD tại địa phận thuộc diện kinh tế tài chính, xã hội khó khăn vất vả, đặc biệt quan trọng khó khăn vất vả của nhà nước hoàn toàn có thể được không tính tiền dịch vụ hoá đơn trong 12 tháng ) ;

– HKD thuộc diện khó khăn vất vả / đặc biệt quan trọng khó khăn vất vả chưa phân phối điều kiện kèm theo để chuyển sang sử dụng HĐĐT thì kể từ 01/07/2022 hoàn toàn có thể được liên tục sử dụng hoá đơn giấy tối đa là 12 tháng. Thời gian tối đa 12 tháng được tính 1 lần : kể từ ngày 01/07/2022 ( đối với HKD đang hoạt động giải trí trước 01/07/2022 ) ; kể từ thời gian mới xây dựng ( đối với HKD mới xây dựng sau ngày 01/07/2022 ) .

– HKD có nhu yếu sử dụng hoá đơn nhưng chưa phân phối đủ điều kiện kèm theo để chuyển sang sử dụng HĐĐT theo pháp luật, hoàn toàn có thể liên tục sử dụng hoá đơn giấy cho đến hết ngày 30/06/2022, cần gửi Tờ khai tài liệu hoá đơn, chứng từ hàng hoá, dịch vụ bán ra Mẫu số 03 / DL-HĐĐT theo lao lý tại Nghị định số 123 / 2020 / NĐ-CP kể từ kỳ khai thuế tháng 01 / quý I năm 2022 đến hết kỳ khai thuế tháng 6 / quý II năm 2022 .

Phần mềm Hoá đơn điện tử đáp ứng đầy đủ thông tư, nghị định mới nhất 2022

Hiện nay, MISA meInvoice là ứng dụng hoá đơn điện tử được tin dùng số 1 Nước Ta, với + 150.000 Khách hàng đang sử dụng, phân phối mọi thông tư, nghị định hiện hành .

Cảm ơn các bạn đã đón đọc bài viết của MISA meInvoice! Doanh nghiệp quan tâm phần mềm MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây:

5/5 – ( 1 bầu chọn )