Tổng hợp các chỉ số đánh giá doanh nghiệp quan trọng

Lượng hóa các thông tin của doanh nghiệp bạn với hơn 30 chỉ số trong bài tổng hợp các chỉ số đánh giá doanh nghiệp từ CRIF D&B Việt Nam để có cơ sở hơn trong việc ra quyết định kinh doanh, tài chính ngắn hạn và dài hạn nhằm mang lại lợi ích và sự phát triển vượt trội cho doanh nghiệp.

Các chỉ số đánh giá doanh nghiệp là cơ sở để nhà quản trị ra quyết định hành động kinh doanh, kinh tế tài chính tương thích

Các chỉ số đánh giá doanh nghiệp là cơ sở để nhà quản trị ra quyết định hành động kinh doanh, kinh tế tài chính tương thích

1. Các chỉ số đánh giá hiệu quả kinh doanh

Hiệu quả kinh doanh là một trong những tiêu chí đánh giá doanh nghiệp không thể bỏ qua. Bộ chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh bao gồm hiệu quả kinh doanh tổng hợp hiệu quả ở từng lĩnh vực.

1.1. Các chỉ số đánh giá hiệu quả kinh doanh tổng hợp

Các chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh tổng hợp gồm có :

- Doanh lợi toàn bộ vốn kinh doanh

- Doanh lợi của vốn tự có

- Doanh lợi của doanh thu bán hàng

- Hiệu quả kinh doanh tiềm năng

- Sức sản xuất của một đồng vốn kinh doanh

- Sức sản xuất của một đồng chi phí kinh doanh

Có 6 chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh tổng hợp

Có 6 chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh tổng hợp

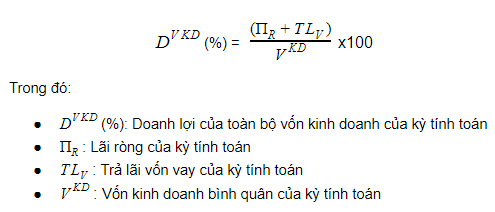

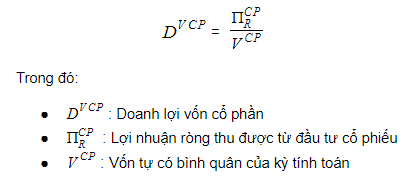

Doanh lợi toàn bộ vốn kinh doanh

Đây là chỉ số đánh giá đúng mực nhất tính hiệu quả, được cho phép so sánh khác ngành. Doan lợi hàng loạt vốn kinh doanh càng cao, càng chứng tỏ doanh nghiệp tận dụng tốt các nguồn lực .

Công thức tính :

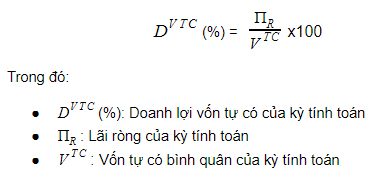

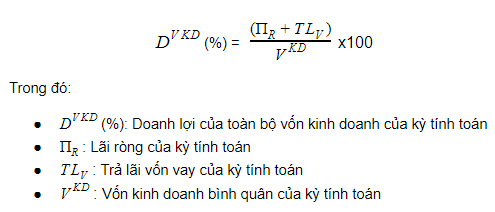

Doanh lợi của vốn tự có

Doanh lợi của vốn tự có đánh giá tính hiệu quả ở khoanh vùng phạm vi hẹp hơn chỉ số doanh lợi hàng loạt vốn kinh doanh. Chỉ số này cũng hoàn toàn có thể dùng so sánh được giữa các doanh nghiệp thuộc các ngành khác nhau. Chỉ số này càng cao, càng chứng tỏ doanh nghiệp tận dụng tốt nguồn vốn tự có .

Công thức tính :

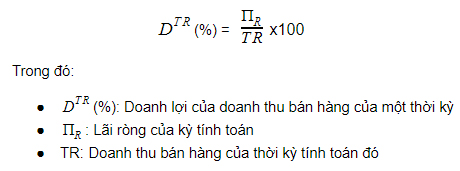

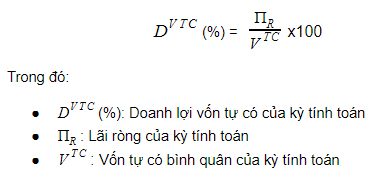

Doanh lợi của doanh thu bán hàng

Doanh lợi của lệch giá bán hàng chỉ so sánh tính hiệu quả của các doanh nghiệp cùng ngành. Chỉ số này càng cao càng tốt, tuy nhiên, cần quan tâm đến tính không đúng mực khi tính mức doanh thu ròng trong thời gian ngắn .

Công thức tính :

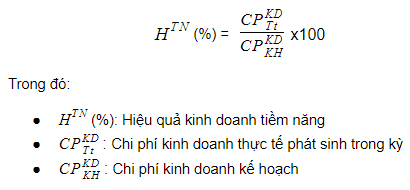

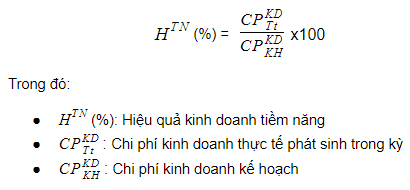

Hiệu quả kinh doanh tiềm năng

Hiệu quả kinh doanh tiềm năng tính Tỷ Lệ Chi tiêu kinh doanh trong thực tiễn phát sinh trong kỳ so với Chi tiêu kinh doanh kế hoạch. Chỉ số này được cho phép so sánh tính hiệu quả giữa các doanh nghiệp ở mọi ngành và càng gần 100 % càng tốt .

Công thức tính :

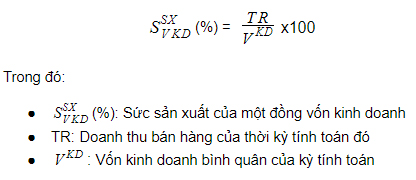

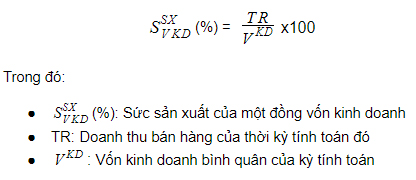

Sức sản xuất của một đồng vốn kinh doanh

Sức sản xuất của một đồng vốn kinh doanh giám sát Xác Suất Doanh thu bán hàng của thời kỳ đo lường và thống kê đó so với Vốn kinh doanh trung bình của kỳ giám sát. Đây là chỉ số không trực tiếp đánh giá hiệu quả mà chỉ dùng để so sánh trong ngành. Chỉ số này có giá trị càng cao càng tốt .

Công thức tính :

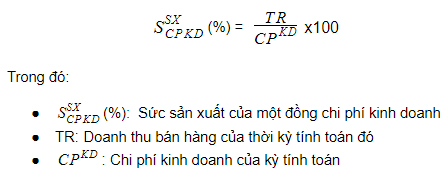

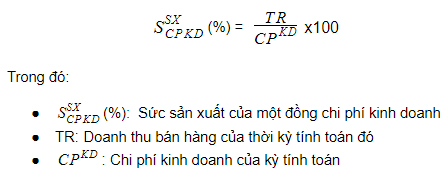

Sức sản xuất của một đồng chi phí kinh doanh

Sức sản xuất của một đồng ngân sách kinh doanh đo lường và thống kê Phần Trăm Doanh thu bán hàng của thời kỳ đo lường và thống kê đó so với Chi tiêu kinh doanh của kỳ thống kê giám sát. Đây là chỉ số không trực tiếp đánh giá hiệu quả kinh doanh mà chỉ dùng để so sánh trong ngành. Chỉ số này có giá trị càng cao càng tốt và chỉ đánh giá với giả định về giá dự kiến .

Công thức tính :

1.2. Các chỉ số đánh giá hiệu quả ở từng lĩnh vực

Các chỉ số đánh giá doanh nghiệp trong hiệu quả ở từng nghành nghề dịch vụ gồm có :

- Hiệu quả sử dụng lao động

- Hiệu quả sử dụng vốn cố định và tài sản cố định

- Hiệu quả sử dụng vốn lưu động và tài sản lưu động

- Hiệu quả góp vốn

Mỗi nghành nghề dịch vụ hoạt động giải trí của doanh nghiệp lại có những chỉ số đánh giá hiệu quả riêng

Mỗi nghành nghề dịch vụ hoạt động giải trí của doanh nghiệp lại có những chỉ số đánh giá hiệu quả riêng

1.2.1. Chỉ số đánh giá hiệu quả sử dụng lao động

Gồm 3 chỉ số đánh giá là sức sinh lời trung bình của một lao động, hiệu suất lao động và hiệu suất tiền lương .

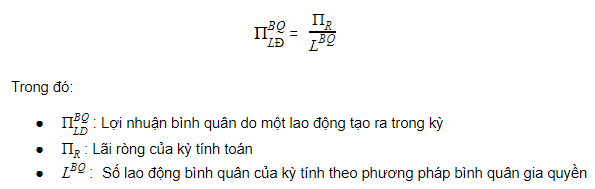

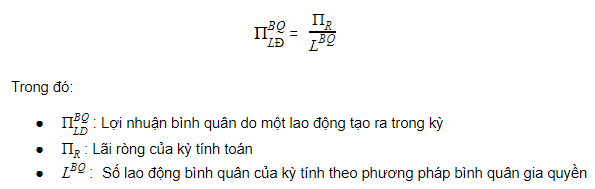

Sức sinh lời bình quân của một lao động

Sức sinh lời trung bình của một lao động là tỷ số giữa Lợi nhuận trung bình do một lao động tạo ra trong kỳ so với Số lao động trung bình của kỳ tính theo chiêu thức bình quân gia quyền. Chỉ số này được cho phép so sánh giữa các doanh nghiệp cùng ngành. Chỉ số này càng cao, càng chứng tỏ doanh nghiệp sử dụng hiệu quả quỹ tiền lương .

Công thức tính :

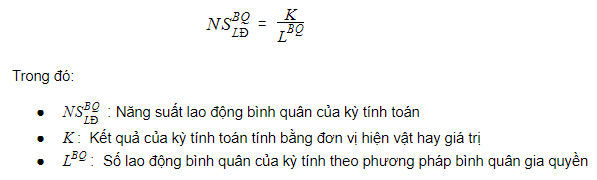

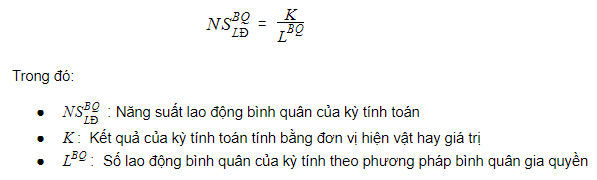

Năng suất lao động

Năng suất lao động là tỷ số giữa Kết quả của kỳ giám sát tính bằng đơn vị chức năng hiện vật hay giá trị so với Số lao động trung bình của kỳ tính theo chiêu thức bình quân gia quyền. Chỉ số này được cho phép so sánh hiệu suất lao động cùng ngành. Chỉ số này càng cao, càng chứng tỏ sử dụng có hiệu quả nguồn nhân lực .

Công thức tính :

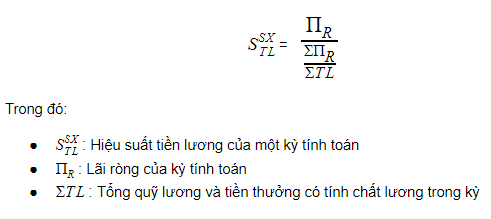

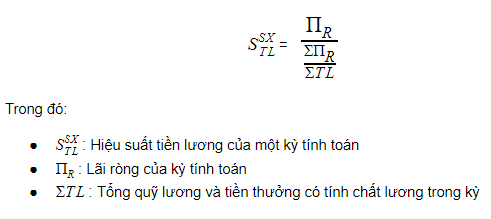

Hiệu suất tiền lương

Chỉ số hiệu suất tiền lương được cho phép so sánh giữa các doanh nghiệp cùng ngành. Chỉ tiêu này càng cao, càng chứng tỏ doanh nghiệp sử dụng có hiệu quả quỹ tiền lương .

Công thức tính :

1.2.2. Chỉ số hiệu quả sử dụng vốn cố định và tài sản cố định

Bộ chỉ số đánh giá doanh nghiệp về hiệu quả sử dụng vốn cố định và thắt chặt và gia tài cố định và thắt chặt gồm 3 chỉ số là Sức sinh lời của 1 đồng vốn cố định và thắt chặt, Sức sản xuất của một đồng vốn cố định và thắt chặt và Hệ số tận dụng hiệu suất máy móc, thiết bị .

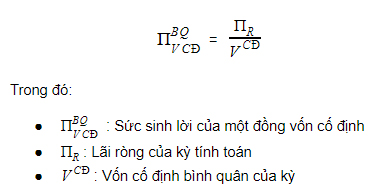

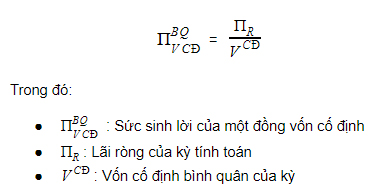

Sức sinh lời của 1 đồng vốn cố định

Chỉ số này biểu lộ trình độ sử dụng vốn cố định và thắt chặt hoặc gia tài cố định và thắt chặt trong kỳ giám sát. Nó được cho phép so sánh tính hiệu quả sử dụng vốn dài hạn giữa các doanh nghiệp ở mọi ngành. Chỉ số này càng cao, càng chứng tỏ doanh nghiệp sử dụng có hiệu quả nguồn vốn dài hạn .

Công thức tính :

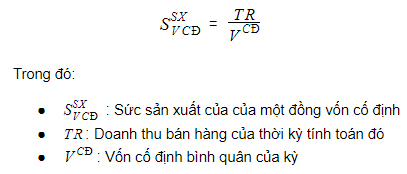

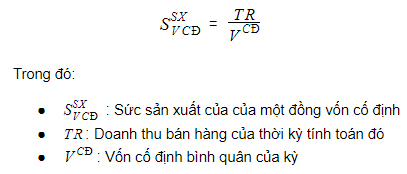

Sức sản xuất của một đồng vốn cố định

Sức sản xuất của một đồng vốn cố định và thắt chặt là tỷ số giữa Doanh thu bán hàng của thời kỳ giám sát đó và Vốn cố định và thắt chặt trung bình của kỳ. Chỉ số này càng lớn càng tốt và hoàn toàn có thể dùng để so sánh giữa các doanh nghiệp cùng ngành .

Công thức tính :

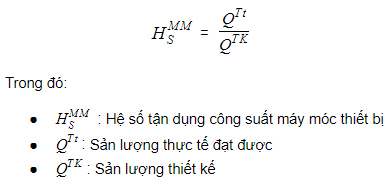

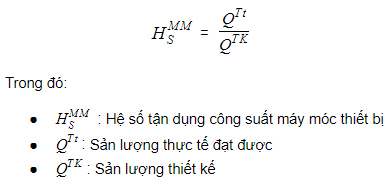

Hệ số tận dụng công suất máy móc, thiết bị

Hệ số tận dụng hiệu suất máy móc, thiết bị thường nhỏ hơn 1 và càng tiến đến sát 1 càng tốt .

Công thức tính :

1.2.3. Chỉ số hiệu quả sử dụng vốn lưu động và tài sản lưu động

Các chỉ số đánh giá doanh nghiệp về hiệu quả sử dụng vốn lưu động và gia tài lưu động gồm có sức sinh lời của 1 đồng vốn lưu động, số vòng luân chuyển vốn lưu động trong năm, số vòng luân chuyển nguyên vật liệu, vòng luân chuyển nguyên vật liệu trong loại sản phẩm dở dang .

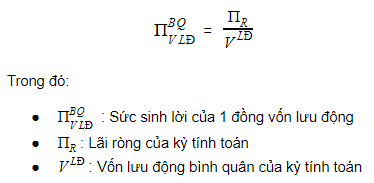

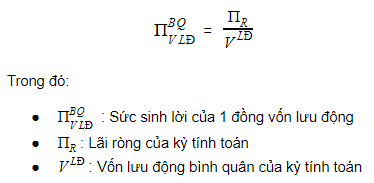

Sức sinh lời của 1 đồng vốn lưu động

Sức sinh lời của 1 đồng vốn lưu động cho biết một đồng vốn lưu động tạo ra được bao nhiêu đồng doanh thu. Chỉ số này giá trị càng lớn càng tốt .

Công thức tính :

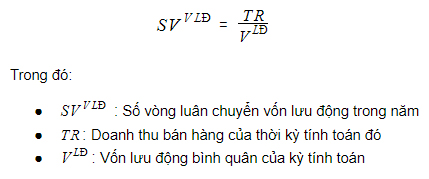

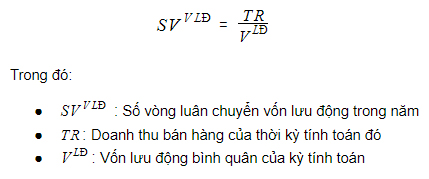

Số vòng luân chuyển vốn lưu động trong năm

Số vòng luân chuyển vốn lưu động trong năm cho biết vốn lưu động luân chuyển được mấy vòng trong năm. Chỉ số này càng lớn càng tốt .

Công thức tính :

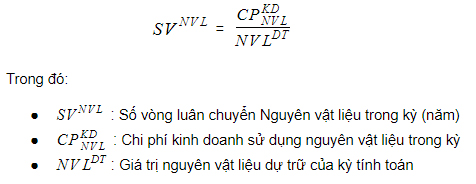

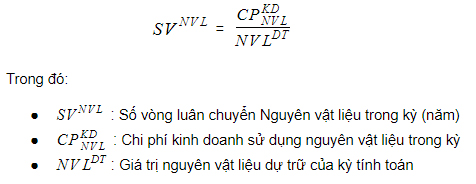

Số vòng luân chuyển nguyên vật liệu

Số vòng luân chuyển nguyên vật liệu phản ánh số vòng luân chuyển nguyên vật liệu trong năm và có giá trị càng lớn càng tốt .

Công thức tính :

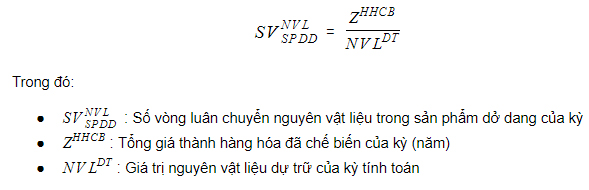

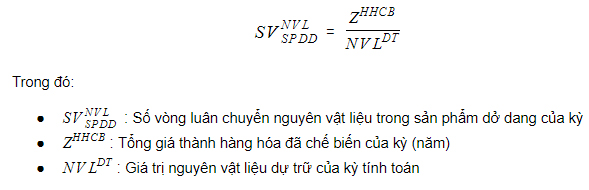

Vòng luân chuyển nguyên vật liệu trong sản phẩm dở dang

Vòng luân chuyển nguyên vật liệu trong mẫu sản phẩm dở dang cho biết năng lực khai thác các nguồn nguyên vật liệu của doanh nghiệp .

Công thức tính :

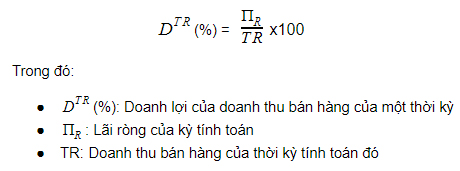

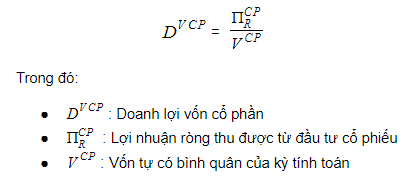

1.2.4. Chỉ số đánh giá hiệu quả góp vốn

1.2.4. Chỉ số đánh giá hiệu quả góp vốn

Chỉ số đánh giá hiệu quản góp vốn chính là doanh lợi vốn CP .

Công thức tính :

Với vốn CP trung bình trong kỳ đo lường và thống kê được xác lập theo công thức :

Với vốn CP trung bình trong kỳ đo lường và thống kê được xác lập theo công thức :

2. Các chỉ số đánh giá tài chính doanh nghiệp

Bên cạnh các chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh thì bộ chỉ số đánh giá kinh tế tài chính doanh nghiệp cũng quan trọng không kém .

2.1. Chỉ số phản ánh hệ số thanh toán

Chỉ số phản ánh các thông số thanh toán giao dịch giúp đánh giá năng lực thanh toán giao dịch của doanh nghiệp. Bộ chỉ số này gồm 6 thông số :

2.1.1. Hệ số khả năng thanh toán hiện hành (tổng quát)

Công thức tính :

Hệ số khả năng thanh toán hiện hành = Tổng tài sản / Nợ phải trả

Hệ số năng lực thanh toán giao dịch hiện hành thống kê giám sát năng lực thanh toán giao dịch một cách tổng quát các khoản nợ nần của doanh nghiệp .

2.1.2. Hệ số khả năng thanh toán hiện thời (ngắn hạn)

Công thức tính:

Hệ số khả năng thanh toán hiện thời = Tài sản ngắn hạn / Nợ ngắn hạn

Hệ số năng lực thanh toán giao dịch hiện thời thống kê giám sát năng lực thanh toán giao dịch trong thời điểm tạm thời nợ thời gian ngắn ( những khoản nợ có thời hạn dưới 1 năm ) bằng các gia tài hoàn toàn có thể quy đổi trong thời hạn ngắn ( thường dưới 1 năm ) .

2.1.3. Hệ số khả năng thanh toán nhanh

Công thức tính :

Hệ số khả năng thanh toán nhanh = (Tài sản ngắn hạn – Hàng tồn kho) / Nợ ngắn hạn

Hệ số năng lực giao dịch thanh toán nhanh đo lường và thống kê năng lực thanh toán giao dịch nợ thời gian ngắn bằng gia tài thời gian ngắn trừ đi hàng tồn dư ( vì hàng tồn dư có tính thanh khoản rất thấp ) .

2.1.4. Hệ số khả năng thanh toán tức thời

Công thức tính :

Hệ số khả năng thanh toán tức thời = (Tiền + Các khoản tương đương tiền) / Nợ ngắn hạn

Hệ số năng lực giao dịch thanh toán tức thời biểu lộ năng lực thanh toán giao dịch các khoản nợ thời gian ngắn bằng số tiền hiện có và gia tài hoàn toàn có thể quy đổi nhanh thành tiền trong doanh nghiệp .

2.1.5. Hệ số khả năng thanh toán lãi vay

Công thức tính :

Hệ số khả năng thanh toán lãi vay = Lợi nhuận trước lãi vay và thuế / Lãi vay phải trả trong kỳ

Hệ số năng lực thanh toán giao dịch lãi vay phản ánh năng lực chi trả lãi vay của doanh nghiệp trong kỳ bằng doanh thu kế toán trước thuế và lãi vay .

2.1.6. Hệ số khả năng chi trả ngắn hạn

Hệ số năng lực chi trả thời gian ngắn phản ánh năng lực thanh toán giao dịch của doanh nghiệp ở trạng thái động, do dòng tiền lưu chuyển thuần từ hoạt động giải trí kinh doanh được tạo ra trong kỳ mà không phải số dư tại một thời gian .

Công thức tính :

Hệ số khả năng chi trả bằng tiền = Lưu chuyển tiền thuần từ hoạt động kinh doanh / Nợ ngắn hạn bình quân

Tham khảo chi tiết hơn ý nghĩa của các hệ số này tại bài viết 6 hệ số đánh giá khả năng thanh toán của doanh nghiệp. Ngoài ra, 3 hệ số về thanh toán hiện thời, thanh toán nhanh và thanh toán tức thời cũng thuộc nhóm chỉ số đánh giá tình hình thanh khoản của doanh nghiệp.

Có 6 thông số đánh giá năng lực giao dịch thanh toán của doanh nghiệp

Có 6 thông số đánh giá năng lực giao dịch thanh toán của doanh nghiệp

2.2. Chỉ số phản ánh khả năng hoạt động

Có 3 chỉ số phản ánh năng lực hoạt động giải trí của doanh nghiệp :

2.2.1. Vòng quay hàng tồn kho

Công thức tính :

Vòng quay hàng tồn kho = Giá vốn hàng bán / Hàng tồn kho bình quân

Hệ số này cho ta biết trong kỳ hàng tồn dư quay được mấy vòng, từ đó giám sát hiệu quả quản trị hàng tồn dư. Hệ số quay vòng quay hàng tồn dư càng lớn thì chứng tỏ thời hạn hàng tồn dư ngắn, rủi ro đáng tiếc kinh tế tài chính càng thấp .

2.2.2. Vòng quay khoản phải thu

Công thức tính :

Vòng quay khoản phải thu = Doanh thu thuần / Các khoản phải thu bình quân

Vòng quay khoản phải thu phản ánh vận tốc luân chuyển các khoản phải thu, cho biết năng lực tịch thu nợ của doanh nghiệp. Chỉ tiêu này càng lớn chứng tỏ vận tốc tịch thu các khoản phải thu nhanh và ngược lại .

2.2.3. Vòng quay vốn lưu động

Công thức tính :

Vòng quay vốn lưu động = Doanh thu thuần / Vốn lưu động bình quân

Vòng quay vốn lưu động giám sát hiệu quả sử dụng vốn trong doanh nghiệp. Chỉ tiêu này có ý nghĩa cứ trung bình 1 đồng vốn lưu động trong kỳ sẽ tạo ra bao nhiêu đồng lệch giá thuần. Số vòng lưu chuyển vốn lưu động càng lớn chứng tỏ vận tốc luân chuyển vốn lưu động càng nhanh .

Có 3 chỉ số phản ánh năng lực hoạt động giải trí của doanh nghiệp

Có 3 chỉ số phản ánh năng lực hoạt động giải trí của doanh nghiệp

2.3. Chỉ số phản ánh khả năng sinh lời

Bộ chỉ số đánh giá doanh nghiệp về năng lực sinh lời gồm có 4 chỉ số :

2.3.1. Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE)

Công thức tính :

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) = Lợi nhuận sau thuế / Vốn chủ sở hữu bình quân

Tỷ suất lợi nhuận trên vốn chủ sở hữu ( ROE ) cho biết mỗi đồng góp vốn đầu tư của vốn chủ sở hữu thì tạo ra bao nhiêu đồng doanh thu sau thuế thu nhập. Đây là chỉ tiêu quan trọng nhất về năng lực sinh lợi. Mức tối thiểu là 0.15. ROE > 0,2 được coi là hài hòa và hợp lý .

2.3.2. Tỷ suất lợi nhuận sau thuế trên doanh thu (ROS)

Công thức tính :

Tỷ suất lợi nhuận sau thuế trên doanh thu (ROS) = Lợi nhuận sau thuế / Doanh thu thuần

Tỷ suất lợi nhuận sau thuế trên lệch giá ( ROS ) cho biết một đồng lệch giá thuần mà doanh nghiệp thực thi trong kỳ thì thu được bao nhiêu đồng doanh thu sau thuế. Hệ số này càng lớn chứng tỏ tỷ suất sinh lời càng cao

2.3.3. Tỷ suất sinh lời của tài sản (ROA)

Công thức tính :

Tỷ suất sinh lời của tài sản (ROA) = Lợi nhuận sau thuế / Tổng tài sản bình quân

Tỷ suất sinh lời của gia tài ( ROA ) cho biết mỗi đồng góp vốn đầu tư vào gia tài thì tạo ra bao nhiêu đồng doanh thu trước lãi vay và thuế. Đây là một chỉ tiêu quan trọng so với người cho vay : nếu chỉ tiêu này lớn hơn lãi suất vay cho vay chứng tỏ doanh nghiệp sử dụng vốn có hiệu quả, có năng lực giao dịch thanh toán được lãi vay .

2.3.4. Tỷ suất sinh lời trên tổng vốn đầu tư (ROI)

Công thức tính :

Tỷ suất sinh lời trên tổng vốn đầu tư (ROI) = Lợi nhuận sau thuế / Vốn kinh doanh bình quân

Tỷ suất sinh lời trên tổng vốn góp vốn đầu tư ( ROI ) đánh giá năng lực sinh lời của đồng vốn góp vốn đầu tư, biểu lộ một đồng vốn góp vốn đầu tư sẽ tạo ra bao nhiêu đồng doanh thu sau thuế. Chỉ số này càng lớn càng chứng tỏ doanh nghiệp hoạt động giải trí càng có hiệu quả .

4 chỉ số phản ánh năng lực sinh lời là ROE, ROS, ROA và ROI

4 chỉ số phản ánh năng lực sinh lời là ROE, ROS, ROA và ROI

2.4. Chỉ số phản ánh cơ cấu tài chính và cơ cấu tài sản

Nhóm chỉ số đánh giá doanh nghiệp về cơ cấu tổ chức kinh tế tài chính và cơ cấu tổ chức gia tài gồm 4 chỉ số :

2.4.1. Hệ số nợ

Công thức tính :

Hệ số nợ = Tổng nợ phải trả / Tổng tài sản

Hệ số nợ cho biết một đồng gia tài thì có bao nhiêu đồng vay nợ. Nếu thông số này quá cao sẽ dẫn đến rủi ro đáng tiếc kinh tế tài chính lớn, doanh nghiệp dễ lâm vào thực trạng mất năng lực giao dịch thanh toán. Hệ số này thuộc khoảng chừng ( 0.25 < H < 0.45 ) là lý tưởng .

2.4.2. Hệ số vốn chủ sở hữu

Công thức tính :

Hệ số vốn chủ sở hữu = Tổng vốn chủ sở hữu / Tổng nguồn vốn

Hệ số vốn chủ sở hữu phản ánh sự phụ thuộc vào kinh tế tài chính vào gia tài đi vay và năng lực tự góp vốn đầu tư của chủ chiếm hữu. Hệ số càng cao bảo vệ doanh nghiệp càng độc lập về kinh tế tài chính, rủi ro đáng tiếc càng thấp .

2.4.3. Hệ số nợ trên vốn chủ sở hữu

Công thức tính :

Hệ số nợ trên vốn chủ sở hữu = Tổng nợ phải trả / Tổng vốn chủ sở hữu

Hệ số nợ trên vốn chủ sở hữu giám sát quy mô của một doanh nghiệp, trong một đồng vốn chủ sở hữu có bao nhiêu đồng vay nợ. Hệ số này trong khoảng chừng ( 0.33 < H < 0.82 ) được coi là hài hòa và hợp lý .

2.4.4. Cơ cấu tài sản

Công thức tính :

Cơ cấu tài sản = Tổng tài sản ngắn hạn / Tổng tài sản dài hạn

Cơ cấu gia tài phản ánh tỷ suất gia tài thời gian ngắn trên gia tài dài hạn của doanh nghiệp .

Có 4 chỉ số phản ánh cơ cấu tổ chức kinh tế tài chính và cơ cấu tổ chức gia tài

Có 4 chỉ số phản ánh cơ cấu tổ chức kinh tế tài chính và cơ cấu tổ chức gia tài

Tham khảo thêm : Đánh giá năng lực trả nợ của doanh nghiệp

3. Đánh giá doanh nghiệp với BIR của CRIF D&B Việt Nam

Nếu bạn thuận tiện có được số liệu trong mạng lưới hệ thống báo cáo giải trình kinh tế tài chính của doanh nghiệp để thống kê giám sát các chỉ số đánh giá doanh nghiệp cho doanh nghiệp mình thì việc có được các thông tin này của một doanh nghiệp khác là điều không thuận tiện .

Trong toàn cảnh thiên nhiên và môi trường kinh doanh của doanh nghiệp luôn dịch chuyển, để tránh rủi ro đáng tiếc trong hợp tác doanh nghiệp cũng như hoạt động giải trí cạnh tranh đối đầu, bạn nên dữ thế chủ động tiếp cận với các giải pháp báo cáo giải trình quản trị rủi ro đáng tiếc từ đơn vị chức năng chuyên nghiệp .

Chủ động với các rủi ro đáng tiếc trong kinh doanh bằng việc mua các báo cáo giải trình rủi ro đáng tiếc từ đơn vị chức năng chuyên nghiệp

Chủ động với các rủi ro đáng tiếc trong kinh doanh bằng việc mua các báo cáo giải trình rủi ro đáng tiếc từ đơn vị chức năng chuyên nghiệp

CRIF D&B Nước Ta là đơn vị chức năng chuyên phân phối thông tin kinh tế tài chính, chấm điểm tín dụng thanh toán và giải pháp quyết định hành động kinh doanh. Chúng tôi cung ứng các báo cáo giải trình về một doanh nghiệp với những số liệu hữu dụng mà trải qua đó, doanh nghiệp bạn sẽ có cơ sở hơn trong việc đánh giá đối tác chiến lược, nhà sản xuất, đối thủ cạnh tranh cạnh tranh đối đầu .

Một trong những báo cáo giải trình tiêu biểu vượt trội của chúng tôi là BIR. Đây là báo cáo giải trình thông tin doanh nghiệp trên cơ sở tài liệu thương mại được update đúng chuẩn, giúp cho doanh nghiệp bạn hiểu rõ về tính linh động, sự không thay đổi về kinh tế tài chính và vị thế của doanh nghiệp đối tác chiến lược, đối thủ cạnh tranh, nhà cung ứng. Qua đó, doanh nghiệp bạn hoàn toàn có thể dữ thế chủ động hơn và tránh những rủi ro đáng tiếc kinh doanh không đáng có .

Báo cáo thông tin doanh nghiệp BIR với những tài liệu giá trị tương hỗ ra quyết định hành động kinh doanh

Báo cáo thông tin doanh nghiệp BIR với những tài liệu giá trị tương hỗ ra quyết định hành động kinh doanh

BIR cung ứng một số ít chỉ số giúp bạn đánh giá tình hình của doanh nghiệp :

- Thông tin tổng quan về doanh nghiệp: lịch sử, nhân sự, chi nhánh…

- Chỉ số rủi ro

- D&B rating

- Chỉ số thanh toán hiện hành

- Chỉ số thanh toán nhanh

- Biên lợi nhuận thuần/lợi nhuận bán hàng

- Một số thông tin tài chính khác: doanh thu, giá trị ròng, tổng tài sản, tổng nợ phải trả, lợi nhuận sau thuế, hoàn trả tài sản, tổng nợ đến giá trị ròng

Văn phòng làm việc của CRIF D&B Việt Nam tại TP.HCM

Có thể thấy, bộ chỉ số đánh giá doanh nghiệp là cơ sở để các nhà quản trị khi triển khai đánh giá doanh nghiệp mình cũng như đối tác chiến lược, nhà sản xuất, đối thủ cạnh tranh cạnh tranh đối đầu. Và từ đó các nhà quản trị sẽ có những phán đoán chuẩn xác hơn với mỗi quyết định hành động kinh doanh của doanh nghiệp mình .

Hy vọng những tổng hợp về các chỉ số đánh giá doanh nghiệp trên đây của CRIF D&B Việt Nam sẽ là nguồn tham khảo hữu ích với các bạn! Liên hệ với chúng tôi để được tư vấn về các giải pháp hỗ trợ quyết định kinh doanh:

Các chỉ số đánh giá doanh nghiệp là cơ sở để nhà quản trị ra quyết định hành động kinh doanh, kinh tế tài chính tương thích

Các chỉ số đánh giá doanh nghiệp là cơ sở để nhà quản trị ra quyết định hành động kinh doanh, kinh tế tài chính tương thích Có 6 chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh tổng hợp

Có 6 chỉ số đánh giá doanh nghiệp về hiệu quả kinh doanh tổng hợp

Mỗi nghành nghề dịch vụ hoạt động giải trí của doanh nghiệp lại có những chỉ số đánh giá hiệu quả riêng

Mỗi nghành nghề dịch vụ hoạt động giải trí của doanh nghiệp lại có những chỉ số đánh giá hiệu quả riêng

1.2.4. Chỉ số đánh giá hiệu quả góp vốn

1.2.4. Chỉ số đánh giá hiệu quả góp vốn Với vốn CP trung bình trong kỳ đo lường và thống kê được xác lập theo công thức :

Với vốn CP trung bình trong kỳ đo lường và thống kê được xác lập theo công thức :

Có 6 thông số đánh giá năng lực giao dịch thanh toán của doanh nghiệp

Có 6 thông số đánh giá năng lực giao dịch thanh toán của doanh nghiệp Có 3 chỉ số phản ánh năng lực hoạt động giải trí của doanh nghiệp

Có 3 chỉ số phản ánh năng lực hoạt động giải trí của doanh nghiệp 4 chỉ số phản ánh năng lực sinh lời là ROE, ROS, ROA và ROI

4 chỉ số phản ánh năng lực sinh lời là ROE, ROS, ROA và ROI Có 4 chỉ số phản ánh cơ cấu tổ chức kinh tế tài chính và cơ cấu tổ chức gia tài

Có 4 chỉ số phản ánh cơ cấu tổ chức kinh tế tài chính và cơ cấu tổ chức gia tài Chủ động với các rủi ro đáng tiếc trong kinh doanh bằng việc mua các báo cáo giải trình rủi ro đáng tiếc từ đơn vị chức năng chuyên nghiệp

Chủ động với các rủi ro đáng tiếc trong kinh doanh bằng việc mua các báo cáo giải trình rủi ro đáng tiếc từ đơn vị chức năng chuyên nghiệp Báo cáo thông tin doanh nghiệp BIR với những tài liệu giá trị tương hỗ ra quyết định hành động kinh doanh

Báo cáo thông tin doanh nghiệp BIR với những tài liệu giá trị tương hỗ ra quyết định hành động kinh doanh